またまた資産運用の話です。

基本は将来のための長期投資なので、

理想のポートフォリオになるよう投資をしたいと考えています。

山崎元さんのほったらかし投資を読んで

TOPIX連動ファンドへの投資がオススメされていたので、

TOPIX投資について色々思いを馳せてみました。

ほったらかし投資推奨のリスク資産ポートフォリオ

先日読んだ山崎元さんのほったらかし投資では、

生活防衛費を確保の上、リスク資産へ振り分ける額面を出し、

資産運用のポートフォリオを決める方法が紹介されています。

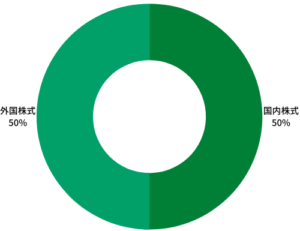

リスク資産は下記のポートフォリオが推奨されています。

リスク資産のポートフォリオ

国内株式はTOPIX連動、外国株式は全世界(日本除く)の

投資信託への投資が推奨されていました。

今は両学長や中田敦彦さんのYouTubeなどの影響が強いと思いますが、

S&P500連動のインデックス投資の話を多く聞きます。(厚切りジェイソンもね)

そんな中で日本株式を50%組み入れる理由としてはざっくり下記です。

- GPIFを参考にする

- 日本人は円を使う(=為替リスク?)

- ガバナンス改善で評価が上がる余地がある

素人にはそうなんだなぁ!と思うしかない説得力。

特にGPIFはプロ集団、資産運用の参考にしない手はないです。

TOPIXへの投資を考える

コーポレートガバナンスについては、米国は折り込み済み、

日本はまだ至っていないと考えるとTOPIXへの投資は合理的です。

ただ、アカウンティングもファイナンスも、

決算書に書いている内容が理解できるくらいの素人には、

日本の株価にポテンシャルがあるのかどうかは理解できません。

迷いますね。

迷ったらどうするのか。

市場に身を委ねるのがインデックス投資の原則かなと思います。

世界の市場をまるっと買う

国際分散投資が自分の中で納得できる答えになります。

為替リスクを考える

前述の①と②は、連動するものだと思っていて、

特に根っこは②の“円を使う”という部分で、

為替リスクを考えていると読み取りました。(間違ってたらすいません)

過去には1ドル70円とかの時期もありましたし、小さくないリスクです。

ただ、株式のリスクもあるし、加えて為替リスクも考えると、

もう素人には難しい話になってきますよね。

そんな中、カンチュンドさんの日経の記事を見て

為替リスクについて、なるほどなぁと思う内容がありました。

ところでカネダくん、為替のリスクが本当に実現するのはいつですか?「投資信託を解約するときです」。では、長年運用してきたファンドを解約するのはいつ?「えーっと、リタイアしたときですか?」。そうですね。そのとき全部、解約しますか?「いいえ、全部は解約しません……」。そうなのです。ファンドを解約するとは、10年、20年にわたって続く継続的な作業です。

その途上で、日本円が他の通貨に対して高くなっていたり、逆に安くなったり、あるいはニュートラルであったりと、さまざまな為替状況を経験すると予測するのが現実的ではないでしょうか。「時間の分散」が為替状況の多様化を促すわけです。

時間分散が為替リスクを分散させる。

これは積み立てる時も、売却する時も同じですよね。

私には、一括投資する資金力はないので、

外国株式に投資する時には、そこまで影響を気にする必要はないのでは?

と考えました。

TOPIX投資への結論

リスク資産はeMAXIS slim 全世界株式(オール・カントリー)のみにしました。

- 株式の国際分散投資は概ね正解であること

- 時価総額加重平均指数は、”市場を買う”の原則に沿うこと

- ガバナンス面で日本にも期待したいため、日本も投資対象にする

- 為替リスクは積立投資であれば時間分散でヘッジができること New!!

分散ではFTSEグローバル・オールキャップ・インデックス連動が良いのですが、

つみたてNISAでオルカンに捧げてしまって、

シンプルなポートフォリオにする為となります。

今からやるなら、雪だるまにすると思います。

残すは無リスク資産の投資先。

現金か債券かまだまだ迷ってみたいと思います。

駄文ですが、最後まで読んでいただきありがとうございました。

何かしらのインスピレーションに繋がれば嬉しいです。